大がかりなリフォームを実施するときには、まとまった資金が必要になるもの。そこでローンの利用も検討される方も多いのではないでしょうか。リフォームを行うとなれば、一般的にはリフォーム専用のリフォームローンを使用しますが、場合によっては住宅ローンも利用できます。

この記事では、リフォーム用のローンを検討している方に向けて、ローンを選ぶときのポイントを解説しているので、ぜひ参考にしてください。

住宅ローンも使えるの?リフォームで利用できるローンの種類とは

銀行などの金融機関では、リフォーム資金専用のリフォームローンを提供していることがあります。資金使途を指定しないカードローンやフリーローンと比べると、リフォームローンは適用金利が低く、借入期間が長引いても利息が高くなりにくい点が特徴です。

また、リフォーム用の資金を借りるときは、住宅ローンも検討できます。ここからは住宅ローンとリフォームローンの違いを金利や担保、借入上限額などの観点から比較していきます。

「リフォームローン」と「住宅ローン」の違いとは

リフォームローンはリフォーム資金専用のローンです。一方、住宅ローンは住宅購入時に利用するローンですが、リフォーム資金としても利用できることがあります。そこで、それぞれの違いについて以下の表にまとめました。

【リフォームローンと住宅ローンの比較表】

| リフォームローン | 住宅ローン | |

| 適用金利の目安 | 年1.5~2.8% | 年0.4~1.4% |

| 借入上限額 | 500万~1,000万円程度 | 1億円程度 |

| 借入期間 | 最長5~10年程度 | 最長35年程度 |

| 初期費用 | 設定なしのローンが多い | 借入額の2.2%程度 |

| 団体信用生命保険 | 設定なしのローンが多い | 原則として設定あり |

| 担保 | 設定なしのローンが多い | 原則として設定あり |

| 審査期間 | 当日~2日程度 | 4~7日程度 |

| 手続き | 比較的簡単 | 比較的複雑 |

初期費用とは、ローンを契約する際の事務手数料などのことです。リフォームローンでは初期費用の設定がないことも多いので、手元にまとまった資金がないときも利用しやすいでしょう。

団体信用生命保険とは、返済中にローン契約者が死亡あるいは高度障害状態になったときにローン残高の返済が免除される保険です。保険の種類によってはガンや脳卒中などにかかったときも適用されるものもあり、万が一のときに備えることができます。団体信用生命保険は住宅ローンの金利の中に保険料が含まれていることが一般的なため、毎月別途に保険料を支払う必要はありません。

また、住宅ローンでは住宅を担保としてお金を借りることが一般的です。担保を設定する分、適用金利は低くなりますが、ローンの返済ができなくなったときには住宅が競売にかけられる可能性があります。

小規模リフォームには「リフォームローン」

リフォームローンは借入上限額が500万~1,000万円程度に設定されていることが多いため、比較的小規模のリフォームに適したローンといえます。

担保の設定や団体信用生命保険への加入も不要で、審査期間も比較的短く手続きも簡単なため、少額を借りるローンとして利用しやすいでしょう。金利などの借り入れの条件はローン商品によって異なるので、いくつかの金融機関を比較してから選びましょう。

なお、リフォーム資金にも対応した住宅ローンであれば、少額でも借りることは可能です。しかし、契約の際に事務手数料などの初期費用が必要なため、借入額によっては金融機関への支払い総額がリフォームローンよりも多額になることがあるので注意しましょう。

住宅ローンが残った状態でリフォーム資金が必要になった場合は、住宅ローンの残高とリフォーム資金を合算してまとめて住宅ローンで借りる方法も検討できます。ローンが1つにまとまるので、2つのローンを利用する場合よりも返済額や返済日の管理が簡単です。

ただし、住宅ローンの借入額が変わるため、再度審査を受ける必要があります。審査に通過しないときにはローンの1本化はできないので、別途、リフォームローンを借りることも検討しなくてはいけません。

1000万円以上など大規模な借り入れは「住宅ローン」

リフォームローンは借入上限額が1,000万円までに設定されていることが多いです。そのため、フルリフォームや大規模なリノベーション、増改築などにより1,000万円を超える資金の借り入れが必要なときは、リフォームローンを利用できない可能性があります。

借入額が高額になるときは、住宅ローンの利用を検討してみましょう。住宅ローンは契約時に初期費用が発生しますが、適用金利が低いため、返済期間が長引いても利息が高額になり過ぎないという特徴があります。

また、借入期間もリフォームローンより長く設定できることが多いので、毎月の返済額を低く抑えることも可能です。借入額が1,000万円を超えるかどうかで、住宅ローンとリフォームローンを使い分けるようにしましょう。

リフォームローンと住宅ローンは併用できる?

リフォームローンと住宅ローンを併用することは可能です。住宅ローン返済中にリフォーム工事をすることになったときは、リフォームローンに申し込んで必要な資金を借りることができます。しかし、ローン審査では現在利用中のローン(このケースであれば住宅ローン)の返済状況などもチェックされる点に注意が必要です。

例えば、住宅ローンに毎月15万円返済している方がリフォームローンに申し込んだとしましょう。リフォームローンの毎月の返済額を10万円とすると、住宅ローンと合わせて毎月の返済額は25万円となります。収入にもよりますが、ローンの返済負担が多すぎると金融機関から判断されるときは、審査に通過しない可能性もあるでしょう。

リフォームローンの毎月の返済額を減らせば、ローンによる返済負担も抑えられ、審査に通過しやすくなるかもしれません。しかし、リフォームローンはそもそも借入期間が短く設定されているため、毎月の返済額を少額に設定してしまうと借入限度額自体も減り、思うようなリフォームを実現できない可能性が生じます。

返済中の住宅ローンに組み込める場合もあり!

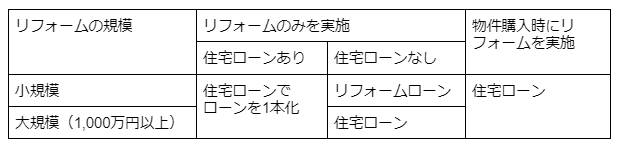

リフォームローンと住宅ローンの併用が難しいときは、返済中の住宅ローンにリフォーム資金の借り入れを組み入れる方法も検討してみましょう。ローンが1つにまとまるので、返済額や返済日の管理も楽になります。そこで、ケース別のおすすめローンについて表にまとめました。

【ケース別おすすめローン】

なお、住宅ローンでまとめてリフォーム資金も借りる場合は、借入中の住宅ローンにリフォームのための借入額を組み入れる方法と、住宅ローン残高とリフォームのための借入額を合算した金額を新たな住宅ローンで借り換える方法の2つがあります。

どちらも金融機関の審査を受ける必要があること、契約の際に手数料が発生することは同じです。しかし、適用される金利や返済期間、毎月の返済額などの借入条件が異なるので、比較してから選ぶようにしましょう。

リフォームローンの審査は厳しいの?

ローンの審査は、借入額が多くなるほど、借入期間が長くなるほど、金利が低くなるほど厳しくなることが一般的です。リフォームローンは住宅ローンと比較して借入額が少なく、借入期間が短く、適用金利は高いため、住宅ローンよりは審査が厳しくないと考えられます。

しかし、すでに住宅ローンやマイカーローンなどのローンを利用していて返済負担が多い場合や、収入が不安定な場合は、少額かつ短期間のリフォームローンであっても審査は厳しくなることがあるでしょう。また、今までにローン返済やクレジットカードの支払いを滞納したことがある場合も、審査通過が難しくなることがあるので注意が必要です。

連帯保証人は必要なの?

リフォームローンは無担保ローンが一般的です。なお、無担保ローンとは、連帯保証人を立てる「人的担保」も不動産などを担保とする「物的担保」も不要なローンのことを指します。そのため、リフォームローンは連帯保証人を立てなくても借りることができます。

実際のところ、返済できなくなったときは連帯保証人が代わりに負債を負うことになるため、連帯保証人を見つけるのは簡単ではありません。連帯保証人を立てずに借りられるリフォームローンであれば、連帯保証人を立てるローンと比べて借り入れのハードルは低いといえるでしょう。

ただし、借入額が多い場合などは、リフォームローンであっても連帯保証人などの担保が必要になることがあります。ローンに申し込む前に担保条件についても確認しておきましょう。

リフォームローンのタイプ

リフォームローンには無担保型と有担保型の2つのタイプがあります。タイプごとの特徴については以下の表にまとめました。

【無担保型、有担保型リフォームの特徴】

| 無担保型リフォームローン | 有担保型リフォームローン | |

| 借入上限額 | 500万~1,000万円ほど | 1,000万~1億円ほど |

| 借入期間 | 最長10~15年ほど | 最長35年ほど |

| 適用金利 | 年3%未満が一般的 | 年1%未満が一般的 |

住宅ローンを利用する場合は、有担保型リフォームローンと借入条件がほぼ同じになります。それぞれのタイプについて詳しく見ていきましょう。

「無担保型」

無担保型のリフォームローンでは、連帯保証人を立てたり、不動産を担保にしたりする必要がありません。保証人を探す必要や不動産の権利関係について調べる必要もなく、利用者の一存で申し込める点が特徴です。また、担保に対する審査がないため、審査時間も短く、即日あるいは数日で借りられることもあります。

しかし、借入期間が最長10年~15年程度と短いことや、借入額が少なめであること、適用金利がやや高めであることなどに注意が必要です。借り入れまでに時間や手間がかかっても好条件でローンを借りたいときは、有担保型のほうが良いでしょう。

「有担保型」

有担保型のリフォームローンでは、連帯保証人を立てたり、不動産を担保にしたりする必要があります。連帯保証人を必須条件としている場合では、まず連帯保証人になってくれる人を探さなくてはいけません。

連帯保証人は、万が一ローン契約者が返済できないときは返済の義務をすべて負います。ローン契約者が失業して収入がなくなるなどの可能性も想定されるため、連帯保証人になってくれる人を探すのは簡単ではないでしょう。

なお、共働き世帯などでは夫婦が共にローンを借り、お互いがお互いの連帯保証人になる「ペアローン」を利用できることがあります。連帯保証人が見つからないときも、検討できるでしょう。

また、有担保型リフォームローンでは、連帯保証人ではなく不動産担保の提供が必要なケースもあります。いずれにしても担保となる人や不動産に対しての審査が必要となるため、審査結果が出るまでの期間が無担保型と比べると長くなることが一般的です。

しかし、適用金利が無担保型よりも低めであることや、借入可能額が多いこと、借入可能な期間が長いことなどのメリットもあります。審査に手間や時間がかかっても好条件で借りたいときは、有担保型を検討してみましょう。

そもそも担保とは?

担保とは、返済が困難になったときに備えて貸主(融資する側、金融機関)に提供しておくもののことです。担保には物的担保と人的担保の2つの種類があります。担保の種類はローンによって異なるので、申し込みの前にローンの借入条件を確認しておきましょう。

例えば、住宅ローンや有担保型リフォームローンを借りるときには、ローンの対象となる不動産を担保として設定することがあります。万が一、ローン契約者が返済できなくなったときは、担保として設定した不動産を競売にかけ、得られた金額をローンの返済に充当しなくてはいけません。

また、担保として連帯保証人を要求されることもあります。この場合は、万が一、ローン契約者が返済できなくなったときには、連帯保証人が債務をすべて負うことになります。

なお、担保はあくまでも「返済できなくなったとき」のために用意する人・物です。問題なく返済できるときには、連帯保証人に迷惑をかけたり、不動産を失ったりすることはありません。

どちらを選んだらいいの?

無担保型リフォームローンと有担保型リフォームローン、住宅ローンで迷ったときは、次の表を参考にしてください。

【担保あり、担保なしのローン比較表】

| 担保なしのローン | 担保ありのローン | |

| 借入可能額 | 1,000万円以下であることが多い | 1,000万円以上を借りられることもある |

| 借入期間 | 最長10~15年ほど | 最長35年ほど |

| 適用金利 | 担保ありより高め | 担保なしより低め |

| 返済できないとき | 融資した側は回収できないリスクが高くなる | 人的担保:連帯保証人が債務を負う物的担保:対象物を売却して返済に充当する |

| 審査 | 短時間で審査結果が出る | 審査結果が出るまでに時間がかかる |

| 手続き | 担保ありと比べると簡単 | 担保なしと比べると提出する書類が多く、複雑 |

| 手数料 | 基本的には不要 | 事務手数料などがかかることが多い |

担保ありのローンでは、ローン申込者自身の年収や他のローンの借入状況、今までの返済状況などに加えて、担保についても審査の対象となります。そのため、審査結果が出るまでに時間がかかりますが、ローン申込者の状況に不安がある場合も担保がしっかりとしていれば審査通過の可能性があると考えられるでしょう。

一方、担保なしのローンでは、基本的にはローン申込者自身に対しての審査のみとなります。そのため、ローン申込者の年収や勤務状況、他のローンの借入状況・返済状況などに不安がある場合は、審査通過は難しくなると考えられます。

返済額に影響ある!? リフォームローンの金利の種類とは

リフォームローンの金利には、変動金利型と固定金利型の2つの種類があります。それぞれの違いは以下をご覧ください。

【変動金利型と固定金利型の比較表】

| 変動金利型 | 固定金利型 | |

| 金利 | 低め | 高め |

| 金利変動 | あり | なし |

変動金利型と固定金利型の違いや特徴について解説します。

金利が変わる「変動金利型」

変動金利型リフォームローンとは、借入期間中に金利が変わる可能性のあるローンです。ローンごとに変動のタイミングが決まっており、通常は4月と10月の年に2回変動することが一般的です。

変動金利型のリフォームローンは、固定金利型よりも契約時の適用金利が低く設定されている傾向にあります。しかし、返済期間中に金利が上がる可能性があるため、途中で固定金利型よりも高い金利が適用されることや、最終的に支払う利息総額が固定金利型よりも多額になる可能性があります。

また、適用金利が変わると毎月の返済額にも影響が及び、返済が困難になるケースも想定されるでしょう。金利が変動しても一定期間は毎月の返済額が変わらないなどのルールが契約内容に記されているケースもありますが、結局は後で未払い分の利息をまとめて支払うことになるので、負担は軽減されません。

とはいえ、必ずしも年に2回、金利が高くなるとは限りません。金利が変動しないことや低くなるケースもあるので、固定金利型よりも利息が低くなる可能性も十分に想定されます。金利の情勢を分析してから、変動金利型か固定金利型を選びましょう。

金利が一定の「固定金利型」

固定金利型リフォームローンとは、返済期間中に適用金利が変わらないローンです。常に一定の金利が適用されるので、ローンを契約する時点で利息総額を計算することができます。また、途中で月々の返済額が変わることもないので、計画的に返済したい方には適した金利タイプです。

ただし、固定金利型は、変動金利型と比べると契約時の適用金利が高く設定されています。変動金利型ローンの適用金利が年々高くなり、いつかは固定金利型の金利を追い抜く可能性も想定されますが、変動金利型の金利が変わらないときやより低金利が適用されるようになったときは、固定金利型のほうが利息総額が多くなってしまいます。

金利変動に一喜一憂したくない方や、計画的にリフォームローンを返済したい方は、固定金利型を選ぶほうが良いでしょう。反対に、少しでも低金利が適用される可能性を活用したい方は、変動金利型のほうが適しているといえます。

なお、リフォームローンによっては、固定金利型か変動金利型か選べることもありますが、最初から固定金利・変動金利のいずれかに決まっているローンもあります。適用される金利だけでなく、金利のタイプにも注目してリフォームローンを選びましょう。

変動金利を選ぶときには、金利変動時の対応についても確認しておくことが必要です。ローンによっては金利が変動しても5年間は毎月の返済額が一定の「5年ルール」がありますが、すべての金利変動型ローンで適用されるルールではない点にも注意しておきましょう。

5年ルールが適用されると5年間は月々の返済額は一定のため、急に返済額が増えて大変になるという事態は回避できます。しかし、5年後までに収入が増えるとは限らないので、家計が厳しくなるかもしれません。また、月々の返済額が変動しなかった分、後でまとめて未払い利息の支払いが課せられる点にも注意が必要です。

リフォームローンを比較検討する際に必要なチェックポイントとは

さまざまな金融機関でリフォームローンを提供しています。また、借入額が多いときは住宅ローンも視野に入れるため、さらに選択肢が広がるでしょう。

どのローンを利用してリフォーム資金を借りるか迷ったときは、次のポイントに注目してローンを比較してください。

- 金利体系(固定金利、変動金利)

- 借り入れ限度額と期間

- 諸経費(手数料など)

- 団体信用生命保険の加入可否

リフォームローンは借入額が数百万円単位になることもあり、返済期間も長く、その分、利息も多くなります。ローンによって利息額や返済しやすさが大きく変わるので、慎重に選ぶことが大切です。それぞれのポイントでチェックするべきことを解説するので、ぜひ参考にしてください。

1.金利体系(固定金利、変動金利)

まずは金利体系を選びましょう。固定金利型リフォームローンは次のような方に適しています。

- 計画的に返済したい

- まとめて多額を支払う状況は回避したい

- こまめに金利情勢を確認するのは面倒だ

固定金利型のリフォームローンであれば、契約時点で総利息額を計算することが可能です。また、毎月の返済額が変わらないため、1円単位まで細かな返済計画を立てることができます。

固定金利型では適用金利が変わることはないため、変動金利型のように毎月の返済額を据え置く5年ルールは適用されません。そのため、後でまとめて未払い利息を支払うことにもならないので、まとめて多額の支払いを要求される可能性もないでしょう。

また、金利情勢に影響を受けないのも固定金利型の特徴です。金融機関で適用される金利がどのように変わろうとも、固定金利型ローンで適用される金利は借入期間中は一定のため、金利の動向を気にする必要はありません。

一方、次のいずれかに該当する方は、変動金利型が適しています。

- 少しでも利息を抑えたい

- 月々の返済額よりも総利息額が気になる

- こまめに金利をチェックするのは苦にならない

変動金利型リフォームローンは、契約時の金利が固定金利型よりも低いことが多いです。そのため、金利が変動しないならば、固定金利型で借り入れるよりも利息を抑えることができます。また、金利が変動した場合でも固定金利型の適用金利よりも低ければ、総利息額が固定金利型で借りたときよりも多くなることはありません。

変動金利型では、適用金利が変わると月々の返済額が変わる可能性があります。月々の返済額が低くなった場合は無理なく返済できますが、月々の返済額が高くなったときには家計が圧迫されるかもしれません。しかし、少々家計が圧迫されても総利息額を低く抑えるほうが重要だと感じる方であれば、変動金利型の金利変動リスクは苦にならないでしょう。

また、変動金利型では適用金利が変わる可能性があるため、常に金利の動向に注意を向けることが求められます。金融機関で定める金利が上昇したときは、近い将来、リフォームローンに適用される金利も高くなる可能性があるため、返済額や総利息額の上昇にも備えておくことが必要です。

なお、固定金利型・変動金利型を問わず、余裕があるときは繰上返済をするようにしましょう。繰上返済をすると予定よりも早くローン残高が減るため、総利息額や返済期間を減らせる可能性があります。

ただし、リフォームローンによっては、繰上返済の際に手数料が必要になることがあるので注意が必要です。手数料が繰上返済によって減額できる利息を上回るときには、繰上返済をしないほうがお得と考えられます。

2.借り入れ限度額と期間

借り入れ限度額と期間にも注目しましょう。1,000万円を超える金額を借りるとき、返済期間として20年程度を想定している場合は、住宅ローンの検討も必要になります。

全国どこからでも申し込めるリフォームローンの借り入れ限度額と返済期間をまとめました。いずれも借り入れ限度額は500万~1,000万円、返済期間は最長10~15年に設定されています。

【各ローンの 借り入れ限度額と返済期間 】

| 借り入れ限度額 | 返済期間 | |

| みずほ銀行「リフォームローン」 | 500万円 | 最長15年 |

| 三菱UFJ銀行「ネットDEリフォームローン」 | 1,000万円 | 最長15年 |

| りそな銀行「りそなリフォームローン」 | 1,000万円 | 最長15年 |

| イオン銀行「リフォームローン」 | 500万円 | 最長10年 |

| 住信SBIネット銀行「リフォームローン」 | 1,000万円 | 最長10年 |

3.諸経費(手数料など)

リフォームローンを借りるときには、事務手数料などの諸経費がかかることがあります。特に担保ありのローンでは、事務手数料や保証料、抵当権設定費用などがかかることがあるので、事前に金融機関に確認しておきましょう。

また、担保有無に関わらず、繰上返済の際に手数料が発生することがあります。手数料が高いときは繰上返済による利息削減効果が薄れてしまうので、できれば手数料なしに繰上返済できるローンを選ぶようにしましょう。

4.団体信用生命保険の加入可否

リフォームローンによっては、借り入れの際に団体信用生命保険に加入できるものもあります。特に借入上限額が多いリフォームローンや、返済期間が長いローンでは選択可能なことが多いです。ローンの返済期間が長くなるときには健康上のリスクを抱える可能性もあるので、団体信用生命保険に加入し、保証を受けられるようにしておきましょう。

また、借入額が多いときには住宅ローンを検討しますが、住宅ローンでは団体信用生命保険の加入が可能なケースが多いです。万が一のときでも住宅を手放さずに済むように、団体信用生命保険の加入を検討しておくようにしましょう。

リフォームのプロを探す

リノベーション工事、リフォーム工事をすることで、住宅の機能を高めることができるだけでなく、住宅を長持ちさせることができます。リノベーション・リフォームの費用が高額なときは住宅ローンも検討し、工事を進めていきましょう。また、ローンの本審査時には工事の見積書も必要なため、申し込みたい場合は現地調査を依頼しましょう。

- リノベーション、リフォームについて相談したい

- まとめてリノベーション工事、リフォーム工事の見積もりをとりたい

そんな方は、ゼヒトモからリノベーション工事、リフォーム工事のプロを探してみませんか?いくつかの質問に答えるだけで、簡単にあなたにピッタリなプロが見つかります。リノベーション工事、リフォーム工事でお困りの方は、ゼヒトモお気軽にご利用ください!

リノベーション関連の最新記事

徳島県で評判のいいおすすめリフォーム業者を紹介します。過去の施工実績や口コミをもとに、すぐに依頼できるリフォーム業者をピックアップしました。 住宅のリフォームで満足度の高い仕上がりを目指すなら、信頼できる優良業者に依頼す […]

本記事では、香川県で評判のいいおすすめリフォーム業者を紹介します。ゼヒトモに登録しているリフォーム業者の中から、すぐに依頼できる業者をピックアップしました。 住宅のリフォームで満足度の高い仕上がりを目指すなら、信頼できる […]

あなたのお困りごとをプロに相談してみよう

2分でスマホやPCで簡単に依頼内容を入力します。

最大5人のプロから提案を受けられます。あなたの条件に合うプロを採用してください。

プロと相談した場所・日時・値段で依頼したサービスを受ける。